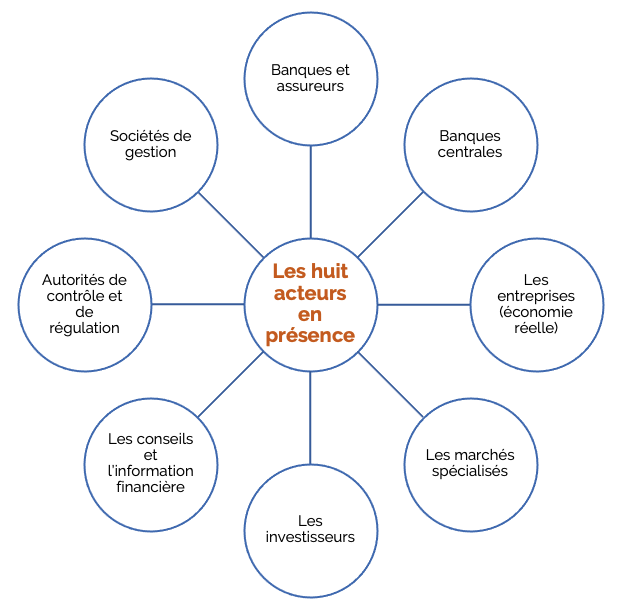

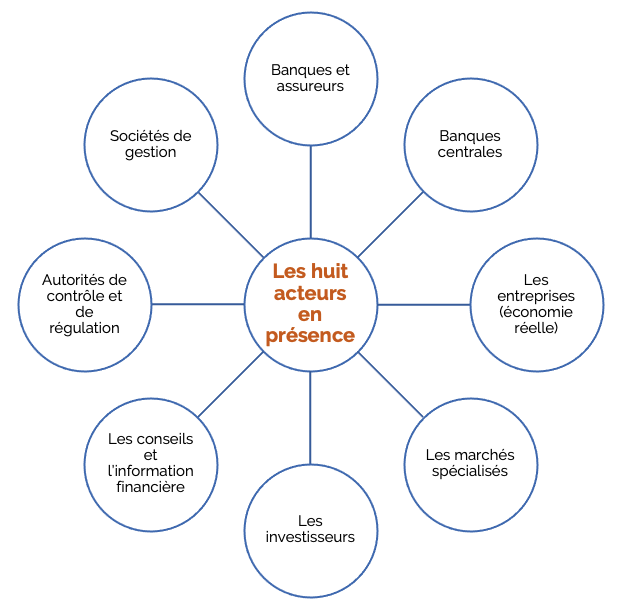

COMPRENDRE LA FINANCE ET SES ACTEURS

1. LES BANQUES CENTRALES

- Elles agissent seules (ou de concert) essentiellement sur les taux et les devises qu’elles détiennent, favorisant indirectement le développement économique et monétaire pour le réguler (objectif de croissance et d’inflation).

- Elles portent depuis 2011 de la dette d’Etat et de banques, au travers de mécanismes complexes pour soutenir la croissance.

- Les plus petites banques centrales (pays émergents ou fragiles) sont parfois l’objet d’attaques spéculatives sur les devises.

- Les dispositions de la BCE pour prévenir et juguler d’éventuels défauts sont très développées, limitant fortement le risque pour le client final.

2. LES ENTREPRISES (ECONOMIE REELLE)

- Les entreprises font appel aux marchés financiers pour lever des capitaux et assurer leur développement, par les actions qu’elles offrent au public à un certain prix, ou les obligations sur la base d’un coupon lié au temps et au risque de remboursement.

- Les variations de prix, de cours sont liées aux investisseurs qui achètent ou vendent selon les perspectives économiques de ces entreprises.

- Depuis le début des années 1980, la masse monétaire croissante fait que les flux sur les entreprises cotées sont le fait de fonds de gestion et moins des investisseurs particuliers ou institutionnels.

3. BANQUES ET ASSUREURS

- Ils disposent de moyens importants provenant de leurs clients et de leurs fonds propres. Ces masses financières servent à prêter de l’argent, à placer de l’argent, à construire des produits financiers de tous ordres pour leurs clients au sens large.

- Les banques sont à l’origine de la cotation des taux d’intérêt, et deviennent de plus en plus dépendantes des banques centrales, notamment en Europe.

- Leur focus est le renforcement des fonds propres exigé par la BCE pour la partie européenne.

- Malgré leur rentabilité élevée (sauf exception), les banques européennes sont 5 à 10 moins rentables que celles aux USA.

4. LES MARCHES DE TRADING

- Il s’agit ici des marchés des changes (devises), des matières premières agricoles ou non, des produits dérivés et options financières diverses, pures ou construites dans des placements dits « hedge fund ».

- Ils sont là pour fluidifier le marché et ajuster les prix de l’offre et la demande mais sous contrainte d’une volatilité élevée (variations des prix haussières/baissières). Généralement des régulateurs veille au respect des transactions.

- Sont-ils spéculatifs ? Oui sur des volumes élevés, mais les banques et les états ne semblent pas vouloir réguler par exemple le trading à haute fréquence.

5. LES SOCIETES DE GESTION

-

Leur poids est en milliers de millards de dollars, pour des millions de clients.

- Elles gèrent sur des supports dédiés, en général collectifs, les placements pour en produire une valeur sous forme de rendement, d’intérêt, de dividendes, de plus-values. Ces mandats, opcvm et fonds dédiés centralisent des placements pour être proposés aux investisseurs finaux de tous ordres.

- Après la crise de 2007/2008 et 2011, le risque obligataire n’est plus tant sur les banques que dans les sociétés de gestion.

- Elles sont en général notées, transparentes, spécialisées ou non, sur tous types d’investissements et de toutes tailles.

- Elles sont détenues par des banques, peuvent être autonomes, cotées en bourse, familiales…

6. LES INVESTISSEURS

-

Ils sont représentés par les particuliers aisés ou fortunés, les institutionnels (caisses de retraite, mutuelles, assureurs, fonds de pension essentiellement) et les professionnels de tous ordres cherchant à placer et optimiser leurs placements. Il peut s’agir de banques, d’institutions financières, de holdings… qui prennent un certain niveau de risque, en général contrôlé… en contrepartie d’une rémunération souhaitée.

- Les fonds de private equity, les fonds immobiliers, les fonds de pensions (Etats ou privés) travaillent certes sur des volumes importants mais sur des positions longues.

7. LES CONSEILS ET L'INFORMATION

- Les conseils financiers, les sociétés traitant l’information financière (Reuters, Blomberg par exemple), la presse spécialisée et professionnelle, les banques, les réseaux sociaux, etc. présentent des analyses, des recommandations, des conseils et produisent des scénario micro/macro économiques pour décider. Cette information donnent des signaux aux opérateurs de marché.

- Les entreprises cotées communiquent sur leurs résultats, leurs performances, leur visibilité et donnent la tonalité des marchés.

- Les banques centrales communiquent sur des agrégats monétaires, financiers, d’endettement pour informer les marchés obligataires.

8. LES AUTORITES DE CONTROLE

- Leur rôle est de rendre la finance équilibrée, en limitant les conflits d’intérêt, les abus et les dérives.

- Leur rôle est désormais essentiel et sont un cadre légal très puissant. Ces contrôles et régulations s’inscrivent dans des cadres internationaux : Bale III, Solvency II, MIF II entre autres.

Le double objectif est de moraliser les pratiques financières et de protéger les clients, privés ou professionnels.

- Elles sont coordonnées entre elles (banques, assureurs, banques et assureurs, trading, etc) au niveau français, européen et internationaux.

- Le rôle de lutte anti-blanchiment est une mission très étendue.

QUI SPECULE ?

- Anticiper sur les résultats d’une entreprise cotée est d’une certaine façon spéculer, mais ici, le terme spéculer porte davantage les acteurs qui industrialisent les process financiers pour créer des produits financiers dérivés, pour créer de l’argent sur de l’argent à plusieurs niveaux de complexité. Ces acteurs sont les banques, les assureurs, les sociétés de gestion, les conseils, les marchés spécialisés, et des acteurs très spécifiques (individus, sociétés).

- La spéculation trouve son origine dans la notion de futur : quel sera un prix dans x jours pour faire en sorte de gagner de l’argent.

- Les autorités de contrôle et les gouvernement n’ont pas encore agi sur le trading à haute fréquence… mais sont très vigilantes sur la fluidité du marché et le contrôle des risques.

Réponse : les marchés de trading (par définition), les banques et assureurs (si !), les sociétés de gestion, les conseils et l'information financière, ...

QUI CHERCHE LA SECURITE ?

- Les marchés complexes et volatils ne sont pas propices au développement de l’économie réelle. Les vrais investisseurs privilégient la sécurité et la fiabilité financières. Le risque est admis mais contrôlé. Il faut savoir analyser un placement avant de souscrire, pour le connaître et déterminer les risques éventuels.

- Les institutionnels et des particuliers fortunés sont plus enclins à rechercher la sécurité des placements (on ne fait pas fortune en plaçant son argent mais par le travail ; ceci est encore vrai en 2019, malgré la survalorisation de start up).

- L’or et l’immobilier ne sont pas des vecteurs de sécurité même si cette image est très ancrée dans les esprits.

- La sécurité doit s’analyser sur plusieurs années, et par des placements très diversifiés et contrôlés en permanence.

Réponse : les banques centrales, les autorités de contrôle et de régulation, les investisseurs, les entreprises (économie réelle)

QUI ANTICPE (DANS LE BON SENS) ?

- Anticiper et se projeter sont des actions visant à être dans les marchés financiers au meilleur moment dans la mesure du possible et dans les meilleures conditions. Cela permet une plus grande fiabilité d’organisation et de décision.

- Décider d’acheter ou de vendre est une décision normale qui requiert de l’analyse, de l’information, une vision, une stratégie par une banque, un assureur, un conseil financier, un gérant, la presse. Ceux-ci conseillent leurs clients pour défendre leurs clients (en théorie) dans une approche transparente et de rigueur, à défaut de connaître l’avenir.

- Anticiper signifie réduire les risques et mieux ajuster la performance d’ensemble.

Réponse : Les sociétés de gestion, les banques centrales, les conseils et l'information financière.

AGIR DANS UN MONDE COMPLEXE

- Certains principes de base doivent être systématiquement appliqués pour réduire les risques et s’inscrire dans une vision patrimoniale. 7 éléments entrent en jeu de manière coordonnée :

- Conseils / Idées / Temps / Risque / Rendement / Ethique / Reporting

- Nos engagements en matière de finance répondent à des critères de qualité, de liquidité, de fiabilité des sociétés de gestion et de nos partenaires. Et donc toujours lire entre les lignes.

- Il faut savoir diversifier pour réduire les risques et savoir que l’argent sur lequel nous conseillons n’est pas le nôtre.

- Mais aussi choisir des opcvm, des sociétés de gestion ayant de l’ancienneté, répondant à une gestion patrimoniale de nos clients pour réduire les risques. Nous travaillons avec différents outils professionnels pour savoir au mieux ce que l’on fait et non pour être comme beaucoup d’autres dans la vente de produits. Le conseil reste primordial.